继9月金融监管总局发布通知降低保险公司权益投资风险因子后,财政部又在不久前发布了《关于引导保险资金长期稳健投资加强国有商业保险公司长周期考核的通知》。

关于《通知》的主要目的,财政部相关负责人直言,是增强资产与负债的匹配性,鼓励险资进行长期投资、稳定投资、价值投资,引导国有商业保险公司长期稳健经营,“发挥中长期资金的市场稳定器和经济发展助推器作用”。

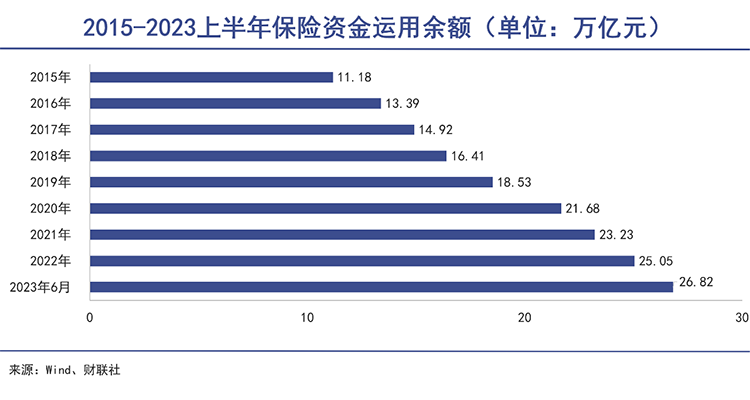

保险资管机构是目前我国债券市场、股*市场最大的机构投资者之一。今年三季度末,我国保险公司总资产29.6万亿元,同比增长10.8%。保险资金运用余额27.5万亿元,同比增长10.9%。

作为中国资本市场上最长线的投资资金来源,这27.5万亿险资的流向无疑将引领市场的投资风向,影响中国资本市场的格局。

01

房地产市场

抄底房地产,不做股东做房东。

作为一种长期主义投资资金(追求可长期运营持有、有可持续收益的项目),险资在过去多年一直与房地产行业深度绑定,通过参与房企定增等方式,成为了房地产背后的大金主。

以中国平安为例,通过平安不动产和其他子公司先后投资的房地产公司就超过400家,合作开发商包括万科、龙湖、朗诗、滨江、仁恒等多个龙头品牌,一度成为了碧桂园的大股东。

随着近两年龙头房企频频暴雷,险资们大多已经减持地产股,像中国平安目前在房地产领域的投资占比已经不高。虽然一副敬而远之的样子,但保险公司们并未真的放弃房地产市场。

一直以来,保险公司参与房地产投资的方式大致可以分为三种:一是购买股权,成为直接的财务投资者;二是以投资债券或股权计划间接投资房地产;三是独资或联合拿地,后续与房企合作开发。

比起对项目进度、资金监管无甚话语权的财务投资者,如今的保险公司们更愿意直接掌控土地来开发房地产项目,在大宗不动产权交易市场也展现出了相当高的热情。

据睿和智库统计,年初至今就有友邦人寿、平安人寿、泰康人寿、建信人寿、太保寿险、中邮人寿、大家保险等保险公司进行了大额不动产投资。

例如中邮人寿以42.46亿元接手大悦城位于北京的中粮置地广场;中国人寿旗下子公司以39.1亿元接手珠海世茂新领域51%股权;大家保险取代大连万达商管,成为上海万达广场置业有限公司的第一大股东;友邦人寿对上海市北外滩89街坊项目的累计新增出资额超74亿元。

背后的投资逻辑,是险资们看好未来一二线城市核心地段的商业不动产仍然具有较强升值空间,选择在市场情绪低迷、不动产价格下行的时候抄底买入。除此之外,险资还会购买购物中心REITs等收益稳定、风险较小的资产品种。

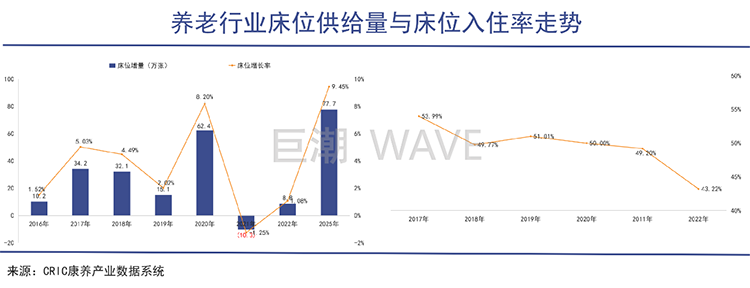

商业地产之外,康养地产也会是保险公司,尤其是寿险公司增持不动产的重点方向。在人口老龄化加速、新生儿数量不断减少的大背景下,康养服务的需求端必然会迎来大规模增长。

瞄准了银发经济的供应商们也开始集中推出服务,从2022年下半年开始,保险公司明显加快了布局康养赛道的节奏。

比如人保寿发布康养服务品牌“暖心岁悦”,工银安盛人寿推出以“照护、家庭、严选”为特色的专业养老服务品牌“盛华年”,太平人寿设立全资子公司太平健康养老(广州)有限公司等等。

对保险公司而言,发展康养产业有利于其提供延伸产品差异化服务,通过为客户提供全生命周期保障服务,更好地销售寿险等金融产品。最具代表性的数据就是,以房企、险资为代表的品质康养社区正快速扩容,与2022年相比增加了27%。

02

高科技企业

险资调研A股忙,高科技行业备受青睐。

在险资们加速撤离地产股的同时,他们对科技企业的关注和投入却在增加。

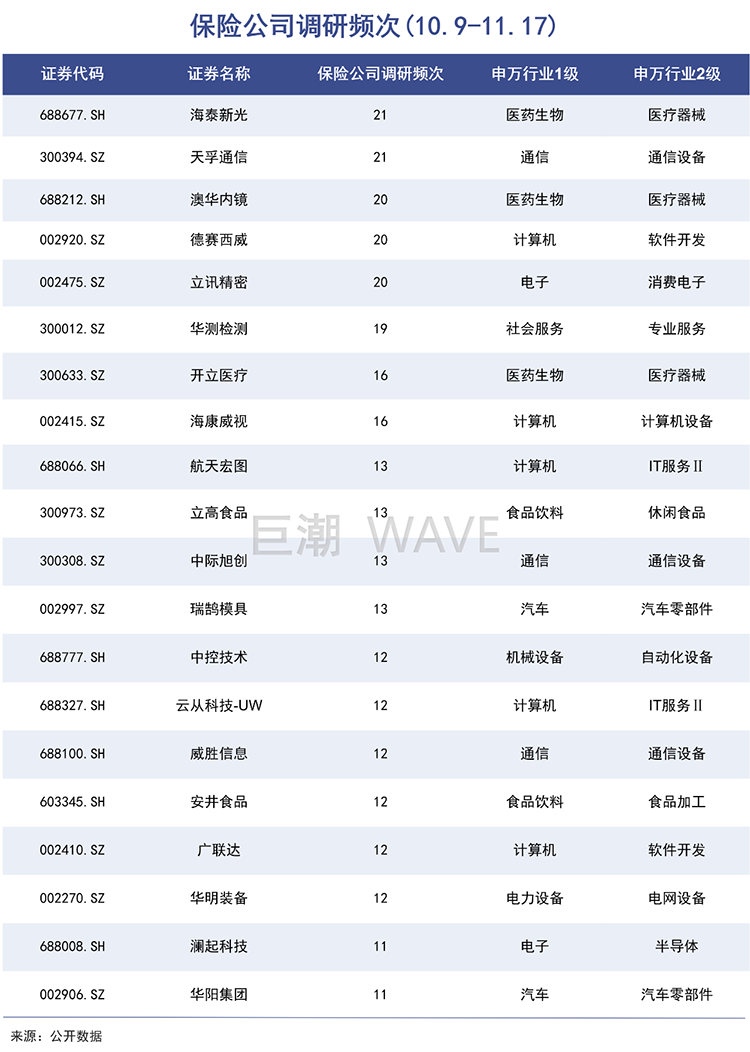

据Choice数据显示,自国庆节后首个交易日以来,保险机构合计调研651家A股上市公司,较受追捧的公司大多来自电子、医药生物、计算机、机械设备等行业,近期热门的华为概念也赫然在列。

这种活跃似乎与传统认知的险资格格不入,但却与9月金融监管总局发布的《关于优化保险公司偿付能力监管标准的通知》息息相关。

根据这则通知,为引导险资支持资本市场平稳健康发展,对于保险公司投资沪深300指数成分股,风险因子从0.35调整为0.3;投资科创板上市普通股*,风险因子从0.45调整为0.4。

过去保险资金往往偏好大市值、估值较低、业绩稳健的股*,持仓品种大多具有高分红的特点。如今风险因子调整,无疑为险资这种长线资金投资科技创新企业打破了诸多枷锁,让他们更能承受科技股估值波动带来的财务安全压力。

调整考核周期后,保险资管业协会表示,手握长期资金是保险资管业相对其他行业的优势,保险资管机构要引导更多资金流向科技创新、先进制造、绿色发展、普惠金融等领域。

如平安集团就表示,未来将加大资本市场配置力度,专注于优质的、有盈利能力的企业,特别是契合国家产业发展方向、契合中国高质量发展方向、契合中国特色估值体系的投资标的。

泰康资产则表示,期待在经济稳步回升的过程中获取阿尔法,捕捉股市释放的红利,因为“在科技能源消费等诸多领域,结构性亮点不断涌现。”

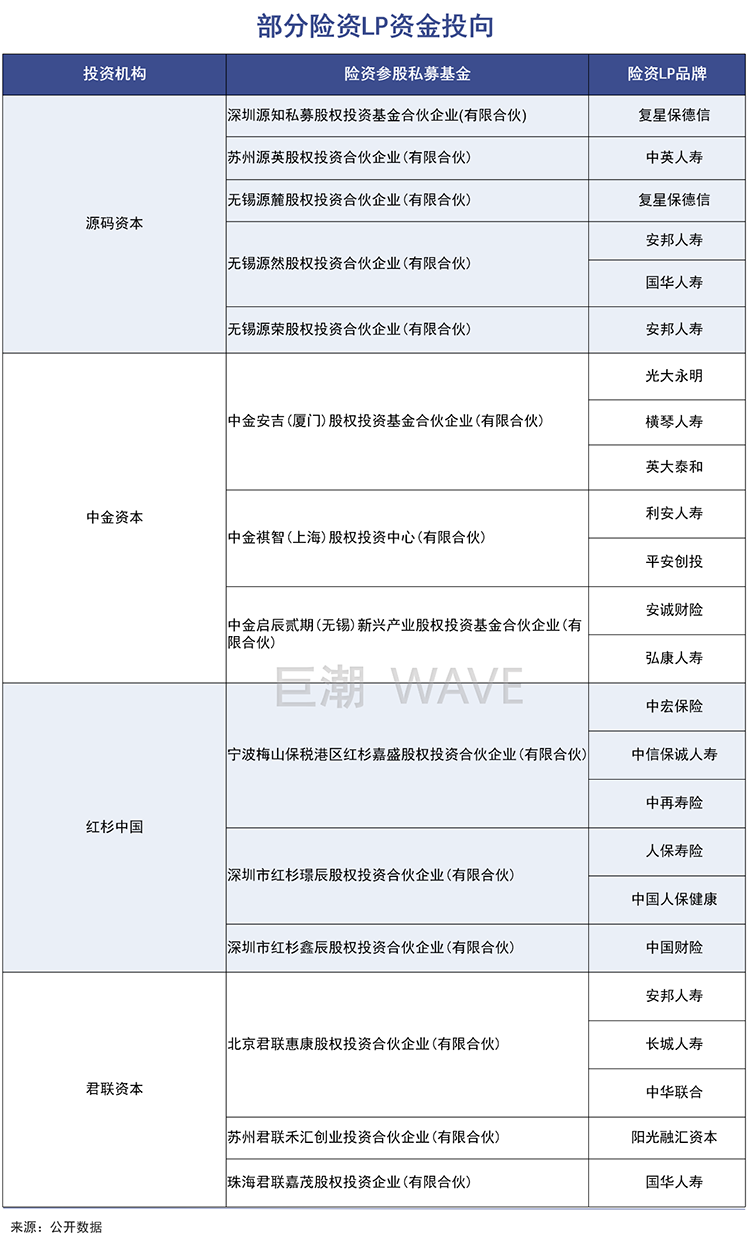

除了二级市场,以股权*资为代表的一级市场也愈发为保险公司所重视,毕竟长期伴随企业成长带来的超额收益十分可观,同时还能响应政府部门对金融机构支持实体经济、战略新兴产业发展的号召。

2022年,保险资产管理协会共登记股权*资计划23只,规模577.15亿元,数量、规模同比分别增加64.29%、8.76%。股权*资方面,保险资金共有股权*资计划规模已达4447.19亿元,至2023年4月底,这一数字增至4586.53亿元。

虽然资金实力雄厚,但险资LP的风险偏好往往较低,选择GP时多数险资偏好于头部绩效优异的GP及国资背景机构,在投资行业上,多会青睐于与保险业务产业协同的相关产业,比如关注医疗健康领域相关的机构。

随着监管政策的变化,险资LP的资金投向或许将更加多元。

不过近年来险资股权*资热潮的背后也存在着一些乱象,很多保险机构通过股权直投或基金投资等方式对非保险机构实现控股或参股,形成复杂的股权关系和嵌套的交易结构,甚至可能产生违规投资行为。

正因如此,近日相关部门才会组织开展对各保险集团(控股)公司、保险公司的股权*资情况排查工作,以便实施“穿透式”监管。

03

多元投资

险资正在探索大资管行业的更多玩法。

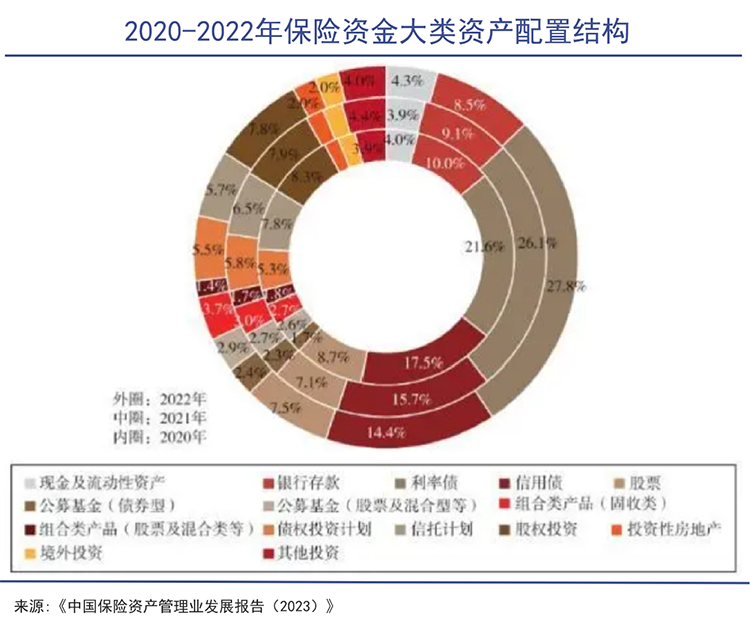

过去20年的发展历程中,保险资管早已从服务保险主业演变为大资管行业竞技的重要参赛者,逐步形成了“兼顾短期与长期、平衡相对与绝对”的均衡投资风格和债券、固收类品种为主,权益类产品为辅的投资格局。

在长期低利率的预期下,叠加利息收入免税利好的长久期国债极具配置价值,债券也的确成了新增保险资金的主要流向。据证*时报统计,保险资金债券投资今年以来新增了1.7万亿元,占比已升至近十年新高。

投资债券之外,头部保险公司也在积极通过发行资本补充债、永续债等债券,拓宽保险公司资本补充渠道,让自己更有能力满足严格的资本监管要求,以维持公司经营健康以及分红的稳定性。

今年以来,已有15家保险公司发债,合计规模超700亿元。若近日中国人寿总额不超过350亿元资本补充债发行成功,这个数字将会突破千亿大关,远超去年保险公司累计发债224.50亿元的规模。

补充完核心资本之后,保险公司将更有能力和动力进行权益投资、另类投资,助力解决“资产荒”问题,实现险资的多元化收益。

资产支持计划(即“险资版ABS”)作为险资投资实体经济的另类投资工具之一,近年来数量和规模均保持快速增长。根据中保登官网数据,今年以来保险资产支持计划已登记71只,登记规模累计约3600亿元,登记数量和规模均创历史新高。

从登记产品数量来看,无论是平安资管、泰康资产、国寿投资等大型保险资产管理公司,还是百年资管、光大永明资产、民生通惠资产等中小保险资产管理公司,都对ABS市场展现出了较高的热情。

日前,国务院还批复了《支持北京深化国家服务业扩大开放综合示范区建设工作方案》,探索支持保险资产管理公司在账户独立、风险隔离的前提下,向境外发行合理规模的人民币计价的资产管理产品。

利率中枢在持续下行、合意资产供给不足,负债端成本刚性约束和投资端压力越来越大的大环境下,通过保险资管来拓宽收入来源、提高资产收益率,对保险公司的发展有着十分重要的现实意义。

因为寿险产品预定利率从3.5%切换到3.0%之后,保险公司面临的行业处境是五大上市险企(中国人寿、中国平安、中国太保、新华保险、中国人保)在前三季度合计实现归母净利润1763.1亿元,同比下降17.8%。如果单看第三季度,这个数字同比下滑了61%。

作为中国资本市场最长线的投资资金来源,无论时代和政策如何变化,获取持续、稳健的投资收益,永远是保险公司和保险资管投资能力建设的核心目标。