一、国内泛半导体设备洗净服务行业概况

1.1 国内泛半导体产业发展态势

众所周知,泛半导体产业是高精尖科技领域,具有生命周期长、天花板高、产业链带动能力强等诸多特点,深受各地政府招商引资的欢迎。目前处于5G产业爆发期,无论对面板还是芯片的需求都在持续增长。

尤其是半导体产业,受到国际形势的影响,建立国产化供应链迫在眉睫,国家也针对性的成立了集成电路产业大基金和科创板,对相关产业进行大力扶持,未来国产化率将大幅提高。

随着泛半导体产业的快速发展,也催生了一大批服务配套产业的诞生和兴旺。其中就包含设备零部件洗净服务产业,其诞生至今已有30年以上,国内市场也已经有20年以上历史。

1.2 洗净产业基本情况

近年来泛半导体设备零部件洗净产业发展迅速,市场主体不断增加,市场规模迅速增长。

洗净服务是新设备零部件组装前的必不可少的关键环节,也是使用中的设备日常保养和维护的重要措施和必要环节。半导体设备零部件对洗净及延伸服务厂商在资金、技术、人才和客户资源等各个方面要求要明显高于面板行业。而面板设备零部件洗净行业的零部件较大、市场竞争激烈、更看重价格,两者差别明显。随着产业的发展,洗净服务企业的业务由单纯的洗净业务延伸到陶瓷熔射和阳极氧化等附加值较高的服务领域。泛半导体洗净市场的服务产品几乎涵盖了整个工艺制程的设备零部件,其中以刻蚀设备和薄膜生长设备零部件业务为主,其他工艺制程的设备零部件(如离子注入、蒸镀、OpenMask、炉管、化学机械研磨和光刻设备零部件)也都需要进行定期的洗净保养,只是业务比重不大。

零部件清洗属于基础服务功能,而附加值更高的是洗净衍生增值服务。这一部分大陆相对来说比较薄弱,尤其是在半导体设备零部件领域,延伸服务的技术还需要提升。氧化加工和陶瓷熔射服务在面板设备零部件领域已经主要由国内服务厂商完成。而在半导体领域,国内厂商的技术还需要提升。

陶瓷熔射的涂层性能包括涂层厚度、硬度、结合强度、孔隙率、耐磨性、电化学性能、抗腐蚀性、表面离子污染和杂质污染等物理化学性质和使用性能。随着产业的发展设备零部件对耐腐蚀涂层的要求越来越高,应用范围也越来越大。陶瓷熔射的主要零部件包括:半导体刻蚀腔体内内衬、钟罩、静电吸盘、气体分配盘等关键零部件,TFT刻蚀腔体中的陶瓷板、内壁板、上部电极、下部电极等重要零部件, 在物理和化学气相沉积设备的腔体中也有应用。

氧化加工服务是为泛半导体显示行业的干刻刻蚀设备零部件提供表面阳极氧化加工处理,使零部件达到规定的尺寸、平面度、表面粗糙度、耐腐蚀性、表面颗粒污染物等技术指标要求,以抵抗刻蚀过程中刻蚀气体的腐蚀,保护腔体核心部件,减少刻蚀副产物的污染。主要应用到干刻设备的腔体挡板、上部电极、下部电极等上千款零部件上。

维修翻新服务对洗净市场而言是一个崭新的领域,属于定制化服务,因为技术门槛很高,被子系统供应商垄断。商业模式主要是由设备原厂承接给子系统供应商。本次走访了解到,有多家设备原厂计划未来逐渐将这部分业务转移给洗净服务厂商。目前国内仅世禾、富乐德和高美可接触到少数几种零部件的维修翻新业务。

1.3 当前洗净市场的产业发展有待完善

1) 缺少行业标准和权威第三方技术认证

目前洗净市场以结果为导向,技术实现方式多元化,以客户要求为验收条件。缺少行业统一洗净标准,也没有第三方的权威认证机构给洗净厂商做认证,目前只有设备原厂认证,作为一些泛半导体制造厂商选择洗净厂商的参考。

2) 产品交付时没有第三方检测机构

在交付产品上没有第三方检测机构给予权威检测结果,仅洗净厂商按照约定提供各项洗净指标。这一洗净指标往往参照设备原厂给的要求,略有提升,但是能否满足不同工厂特殊工艺的洗净需求难以一概而论。

二、泛半导体零部件洗净服务的市场规模

2.1整体市场

本次统计数据不包含处于停滞、进展受阻和未启动项目,也未考虑未来几年新设立项目。同时本次估算市场大小时采用的是调研获得信息中较保守的数据。根据芯谋研究对Foundry资深设备工程师、设备厂商的现场支持工程师(LAM、AMAT、TEL)、设备厂商的负责设备清洗的主管、设备厂商的战略和市场经理以及清洗服务商等走访调研了解到的信息。一个满足28nm工艺需求的月产能2万片的12吋工厂,每年的洗净养护费用约2500万人民币左右;一个满足0.13um工艺需求的月产能5万的8吋工厂,每年的洗净养护费用约3000万人民币;一个月产能130K左右的8.5代面板厂每年的洗净养护费用3500万人民币左右。不同技术节点的半导体工厂单位洗净成本也不尽一样,不同世代的面板厂之间的单位清洗成本也不同。

从调研的结果来看,这是一个市场很大的泛半导体配套服务市场,伴随泛半导体产业发展壮大,洗净服务市场也越来越大。与设备厂商不同的是,即使泛半导体市场停止扩展,洗净市场依然有稳定的需求。

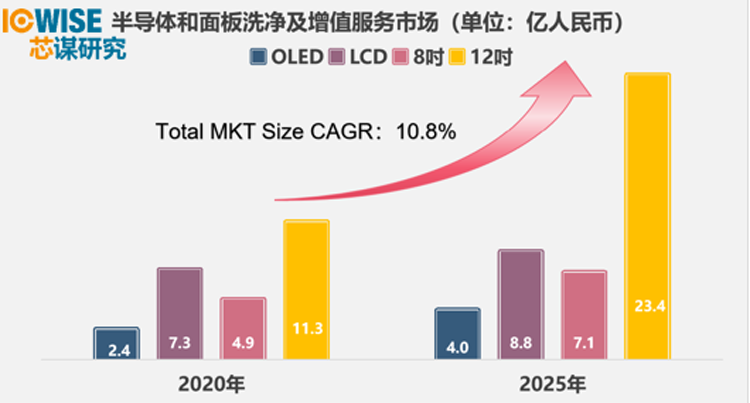

根据芯谋研究不完全统计,12吋Fab国内共有47个,其中27个Fab运营情况相对良好,在进行未来市场预估时仅纳入这27个Fab的规划产能。2020年国内12吋半导体厂总产能有88万片/月,在2025年将达到185万片/月,实现产能翻倍。根据以上的调研信息和预测分析,2020年国内12吋半导体零部件清洗市场大约有11.3亿人民币,而到2025年国内12吋半导体零部件清洗市场大约有23.4亿人民币,相对2020年市场实现翻倍,年复合增长率15.7%。

8吋Fab国内共有32个,其中29个Fab运营情况相对良好,在进行未来市场预估时仅纳入这29个Fab的规划产能。2020年国内8吋半导体厂总产能有101.3万片/月,在2025年将达到152.7万片/月,产能增加约51%。根据以上的调研信息和预测分析,2020年国内8吋半导体零部件清洗市场大约有4.9亿人民币,而到2025年国内8吋半导体零部件清洗市场大约有7.1亿人民币,年复合增长率7.7%。

LCD面板厂国内共有43个,运营情况均相对良好,在进行未来市场预估时仅纳入这43个运营状况良好的LCD面板厂的规划产能。2020年国内LCD面板厂总产能有3394千片/月,在2025年将达到3994万片/月,产能增加17.7%。根据以上的调研信息和预测分析,2020年国内LCD面板零部件清洗市场大约有7.3亿人民币,而到2025年国内LCD面板零部件清洗市场大约有8.8亿人民币,年复合增长率3.8%左右。

OLED面板厂国内共有28个,运营情况均相对良好,在进行未来市场预估时仅纳入这28个运营状况良好的OLED面板厂的规划产能。2020年国内OLED面板厂总产能有581千片/月,在2025年将达到934万片/月,产能增加61%。根据以上的调研信息和预测分析,2020年国内OLED面板零部件清洗市场略超2.5亿人民币,而到2025年国内OLED面板零部件清洗市场接近4亿人民币,年复合增长率9.9%左右。

图一、国内泛半导体洗净市场

综上数据,2020年国内泛半导体零部件清洗市场总计26亿元人民币,其中面板9.8亿人民币、半导体16.2亿人民币。预计到2025年洗净市场增加到43.4亿,年复合增长率10.8%。其中半导体增量高于面板,市场扩大14.3亿,年复合增长率达到13.5%。

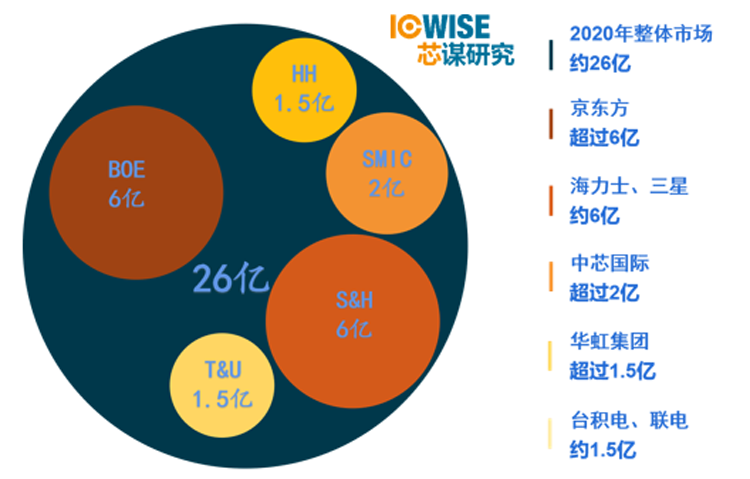

图二、国内主要洗净需求主体的洗净业务量

从主要客户的洗净业务量看,京东方、海力士、三星、中芯、华虹集团、台积电和联电的市场大小如上图所示,京东方是面板界的巨无霸企业,每年的洗净费用累计超过6亿人民币,海力士和三星在国内的产能也非常大,每年的洗净费用也达到6亿人民币,中芯国际、华虹集团、台企(台积电和联电)在大陆工厂每年的清洗费用分别为2亿、1.5亿和1.5亿人民币。这几家泛半导体企业的洗净业务占整体市场的65%以上。

2.2国内泛半导体设备零部件洗净细分市场

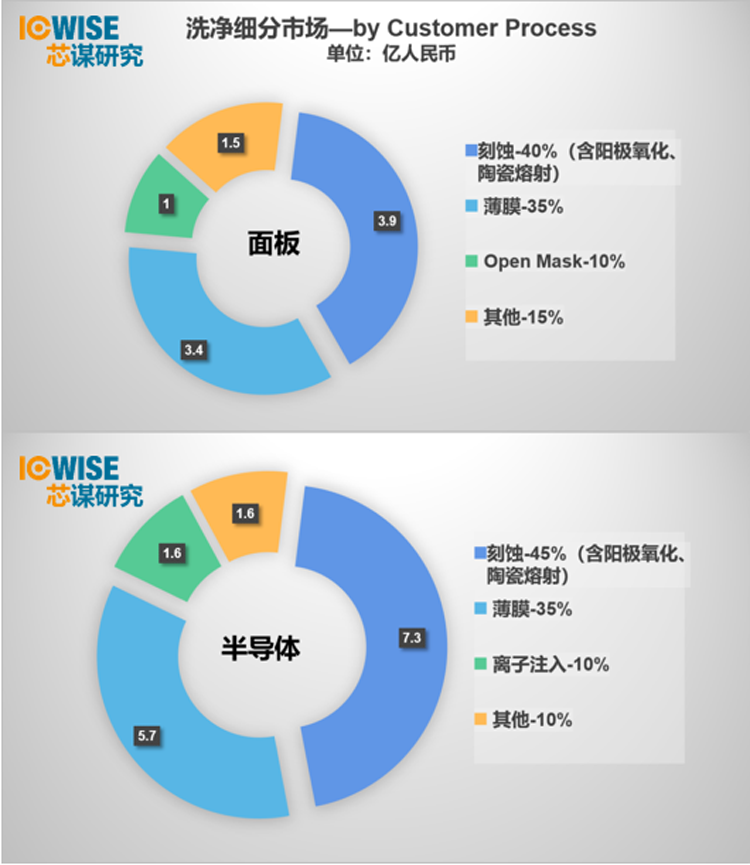

图三、按制程划分的主要细分市场及占比

泛半导体洗净市场按照上游工厂制程划分:主要以刻蚀设备和薄膜生长设备零部件业务为主,占比分别43%和35%,其他如面板的蒸镀、光刻工艺和蒸镀的关键制具Open Mask,半导体的离子注入、炉管、化学机械研磨和光刻工艺等也都需要进行定期的洗净保养,但是业务比重不大。

刻蚀和薄膜生长比重较大的主要原因是这两道工序副产物和冗余物较多,易附着在零部件表面,不仅清洗频率高,而且很多时候除了基础洗净外,还需要进行陶瓷熔射和阳极氧化服务。

1) 刻蚀:刻蚀设备零部件洗净市场达到11.2亿人民币,而国内厂商在刻蚀方面的洗净和养护技术还处于追赶阶段,市占率正在逐步提升,这一市场在2025年将达到18.6亿人民币。

2) 薄膜:薄膜生长设备零部件洗净市场是仅次于刻蚀的第二大市场,2020年市场约9.1亿人民币,并在2025年超过15.2亿人民币。

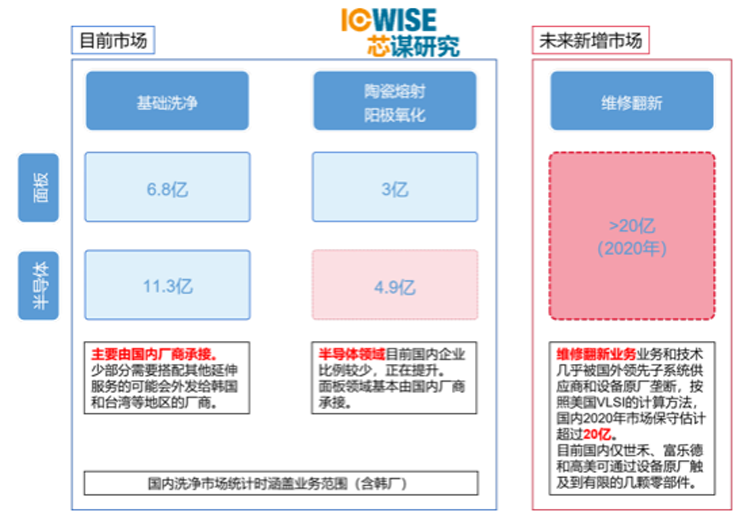

图四、按业务类型划分的主要细分市场

洗净市场按照自身技术类别划分:洗净厂商设计到的主要业务类型有基础洗净、陶瓷熔射和阳极氧化,此外还有刚刚接触到的维修翻新。

1) 基础洗净:国内厂商已经基本可以满足基础洗净业务的需要。这一市场总量达到18亿人民币。

2) 陶瓷熔射和阳极氧化:在陶瓷熔射和阳极氧化方面,国内厂商在半导体领域还需要破局,这一业务市场达到4.9亿人民币,2025年将增长至8.7亿人民币。

3) 维修翻新:维修翻新是一个崭新的领域,芯谋研究参照美国VLSI的算法,保守估计2020市场远超过20亿人民币,5年内这一市场预计将达到50亿人民币。这一领域是设备原厂和子系统供应商的传统领地。目前设备原厂为了降低维修翻新成本更希望打破子系统供应商对其零部件翻新维修业务的垄断,寻求与国内洗净厂商的合作,这样可以在降低成本的同时实现就地化服务。目前国内仅世禾、富乐德和高美可接触到少数几种零部件的维修翻新业务。

三、国内泛半导体设备洗净市场主要服务供应商

3.1主要厂商及技术能力

图五、国内主要洗净厂商的服务能力

国内主要泛半导体设备零部件洗净服务厂商、市场份额和优势领域都汇总在上表中。这12家知名度较高的洗净厂商,2020年全年销售额市场占比超过80%。这些公司大致可以分为几类。

1) 具有特定客户群的厂商:比如高美可主要承接海力士的业务,西诺斯主要承接三星的业务,科秉与中芯合作紧密,世巨与台积电、联电关系稳固,华菱与TEL关系紧密,振远主要服务士兰。

2) 业务领域单一的厂商:比如应友光电和高芯众科主要业务集中在面板领域,卡贝尼专注先进工艺半导体设备零部件的清洗业务,已经覆盖14nm先进工艺需求,业务量不大但是增长较快。

3) 技术单一的厂商:比如华菱和科秉在半导体刻蚀领域具有优势、珂玛和臻宝在面板陶瓷熔射领域技术成熟。

4) 工厂布局广、技术全面的厂商:比如富乐德和世禾科技。这类公司因为业务覆盖面广、追求先进技术、积极布局工厂建设,近年来市占率节节攀升,市场龙头地位逐渐显现。

前三类中的多数厂商市场扩展相对缓慢,固定合作业务以外的推广和布局相对保守。随着市场向成熟方向发展,第四类公司凭借在资金、技术、人才、客户一些方面的优势,可以通过并购取长补短,既可以收购技术、工厂换取客户、市场,也可以凭借客户关系、成本优势和先进技术抢占后发市场,比如近年来国内刚开始的维修翻新业务。

3.2主要厂商的客户关系

图六、国内主要洗净厂商的客户关系

上图是国内主要洗净厂商与设备原厂和国内几大制造工厂的关系。富乐德凭借较强的就地服务能力和全面的技术布局已经获得了AMAT、LAM和TEL的认证,是这三大设备厂商的重要洗净服务商,同时也获得了京东方、华星光电、天马、中芯、INTEL、台积电、华虹集团许多清洗业务,但是其刻蚀技术与传统刻蚀洗净服务商相比还有差距,市占率不高。华菱和科秉凭借领先的在半导体刻蚀洗净技术获得了设备原厂的认证,也拿到了中芯、华虹集团等的刻蚀洗净业务。高美可和西诺斯依靠韩系配套洗净服务商的身份,分享了韩国两大厂商的洗净市场。面板巨头京东方的洗净业务除了交给富乐德以外,还有很大一部分业务由应友光电和爱发科等完成。此外近年来,洗净市场涌入一些新公司,如羽顺芯半导体(武汉)有限公司、无锡凯威特斯等,通常这些公司都有一些稳定的客户关系、技术相对落后、主要承接一些比较低端的业务,相当长一段时间内都不会具有挑战龙头企业的实力。

四、国内泛半导体设备零部件洗净行业发展趋势

4.1 国内泛半导体设备零部件洗净行业三大增长点

由于泛半导体行业近年来处于大幅增长的趋势,因此配套的洗净服务业务也将会是一个稳步增长的市场。我们详细分析洗净行业的未来增长空间,主要有三大增长点。

图七、国内洗净市场三大增长点

1) 半导体陶瓷熔射和阳极氧化业务:目前国内洗净厂商未能全部包揽国内业务,其中半导体的刻蚀洗净业务很大部分被外发到韩国、台湾地区等刻蚀洗净能力较强的服务商完成,因为他们的陶瓷熔射和阳极氧化能力很强,这还会一并带走部分基础洗净业务。这一块流失市场初步估计2020年有接近5亿人民币,并将在2025年增长至8.7亿人民币。国内厂商可以通过研发投入、技术升级较容易拿回陶瓷熔射和阳极氧化市场。

2) 整体市场增量:泛半导体行业发展带来的市场增量,根据国内泛半导体产线的产能规划,洗净市场将由2020年的26亿人民币迅速增长到2025年约43亿人民币,增量达到17亿人民币。

3) 拓展维修翻新业务:最后是维修翻新业务,对于洗净厂商而言,这是一个崭新的领域,之前一直被国外领先子系统供应商和设备原厂垄断。近年来设备原厂希望借助洗净服务商的维修翻新能力更多的参与这一业务,摆脱对子系统供应商的依赖。按照美国VLSI的计算方法,国内2020年维修翻新市场保守估计超过20亿人民币,预计在五年内市场将增长到50亿人民币。目前国内仅世禾、富乐德和高美可通过设备原厂触及到有限的几种零部件维修翻新业务。

4.2 洗净市场的发展和变化

1) 业务多元化:由单一洗净业务为主转向以洗净业务为基础、延伸增值服务为主的服务供应商。

2) 高端市场——技术和服务主导竞争:在要求较高的洗净和增值服务领域,能够提供就近就地开展全面优质服务的供应商会逐渐获得更多客户群体。

3) 成熟市场——价格主导竞争:成熟洗净市场的服务厂商比较多,相互之间的竞争最终是价格竞争。

4) 龙头优势明显:龙头企业既可以通过收购中小型竞争对手,换取技术、完善布局和增加客户,尤其在门槛较高的半导体领域,收购是拓展技术和市场捷径。

5) 定制化业务增多:与传统通用业务(洗净、陶瓷熔射、阳极氧化)相比,维修翻新属于定制化服务领域,每一颗零部件都是不同的,需要逐个验证工艺。但是一旦通过验证,即可进入客户端,获得稳定可观的订单。

6) 子系统供应商成为上游客户:维修翻新市场中,子系统服务商与设备原厂都是潜在的上游客户,积极开展与子系统供应商的合作关系,有利于拓展更多维修翻新业务。

4.3 国内洗净服务商如何应对产业发展

1) 洗净业务与增值服务相结合:有能力的企业要积极开展陶瓷熔射、阳极氧化和维修翻新服务的研发,洗净养护相结合,依托一站式服务拓展业务面。

2) 找准主战场:半导体是未来几年洗净市场的主要增量来源,积极扩大半导体零部件洗净相关产能,在主战场发力。

3) 成熟市场降低成本:在面板洗净等成熟的、门槛低的领域,需要牺牲价格换取体量,低成本成为这一市场玩家的主要特征。

4) 与客户建立战略合作关系:要建立与大体量代工厂和设备原厂的战略合作关系,跟踪配合客户需求,第一时间给予组合方案,为客户解决难题。

5) 与潜在国产厂商建立深度合作关系:支持国内新兴半导体设备制造厂商的研发需要,建立深度合作关系。

6) 积极承接维修翻新业务:配合设备原厂和子系统供应商的需求,积极承接新的零部件维修翻新业务的前期研发工作,可以合作立项甚至自费立项。这一领域先发优势明显。

7) 积极做好产业并购潮的准备:目前国内洗净厂商繁多,许多公司的销售额很低,而且由于技术研发不足没有上升空间。这一领域渡过粗放发展后,需要经历一轮并购,加速产业融合,提升整体服务质量。洗净厂商应当做好准备,适时整合产业资源。